一、企业所得税税前扣除标准快来看看吧你一定用得上

企业所得税可以税前扣除的支出如下:

1、可以全额税前扣除的

1.1工资薪金支出

1.2劳动保护支出

1.3五险一金支出:企业在规定单位和标准内为职工缴纳的五险一金准予扣除。

2、可以部分税前扣除的

2.1工会经费支出;不超过工资薪金总额2%的部分准予扣除;

2.2职工教育经费支出;不超过工资薪金总额8%的部分准予当年扣除,超过部分,可在以后年度结转扣除;

2.3补充养老保险费、医疗保险支出;各在不超过职工工资总额5%的部分,准予扣除,超过部分,不予扣除;

2.4业务招待费支出;按照发生额的60%扣除,最高不得超过当年营业收入的0.5%;

2.5广告费和业务宣传费支出;按企业类型不同有所区别。

2.5.1对于一般企业,不超过当年营业收入15%准予扣除,超过部分,准予在以后年度结转扣除;

2.5.2对于化妆品制造或销售、医药制造和饮料制造(不含酒类制造)企业,不超过当年营业收入30%准予扣除,超过部分,准予在以后年度结转扣除;

2.5.3对于烟草企业,不准扣除;

2.6手续费和佣金支出;按企业类型不同有所区别。

2.6.1对于电信企业,不超过当年营业收入的

5%准予扣除;

2.6.2对于保险企业,不超过全年全部保费收入扣除退保金等的余额的18%(含本数)的部分,准予扣除,超过部分,准予在以后年度结转扣除;

2.6.3对于从事代理服务、主营业务收入为手续费、佣金的企业,除了为发行权益性证券支付给有关证券承销机构的手续费及佣金在,其余均可税前扣除;

2.7党组织工作经费;非公有制企业不超过职工年度工资薪金总额1%的部分,准予扣除;

2.8公益性捐赠支出;年度利润12%内准予当年扣除,超过部分,准予3年内结转扣除;

2.9扶贫捐赠支出;截至2025年底,可全额扣除;

3、不得扣除的

3.1企业为投资者过职工支付的商业保险

3.2罚款、罚金和被没收财产损失

3.3税收滞纳金和赞助支出

3.4企业的不征税收入用于支出所形成的费用或财产

二、企业所得税哪些支出可以扣除公司收入总额都包含哪些收入

一、企业所得税汇缴时,营业外支出科目中可以在税前扣除的项目有:

1、企业发生的公益性捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除.年度利润总额,是指企业依照国家统一会计制度的规定计算的大于零的数额.所得款将捐给贫困人民.

在《企业所得税法实施条例》第五十一条明确定义:《企业所得税法》第九条所称公益性捐赠,是指企业通过公益性社会团体或者县级以上人民政府及其部门,用于《中华人民共和国公益事业捐赠法》规定的公益事业的捐赠.

2、经税务机关批准的计提不超过年末按《企业会计制度》计提基数0.5%的坏账准备可在税前扣除.

3、债权人发生的债务重组损失,符合坏账的条件下,报主管税务机关批准后,可以税前扣除.

二、企业应通过"营业外支出"科目,核算营业外支出的发生及结转情况.该科目可按营业外支出项目进行明细核算.

确认处置非流动资产损失时,借记"营业外支出"科目,贷记"固定资产清理"、"无形资产"、"原材料"等科目.

确认盘亏、非常损失计入营业外支出时,借记"营业外支出"科目,贷记"待处理财产损溢"、"库存现金"等科目.

期末,应将"营业外支出"科目余额转入"本年利润"科目,借记"本年利润"科目,贷记"营业外支出"科目.结转后本科目应无余额.

营业外支出反映企业发生的与其经营活动无直接关系的各项支出,

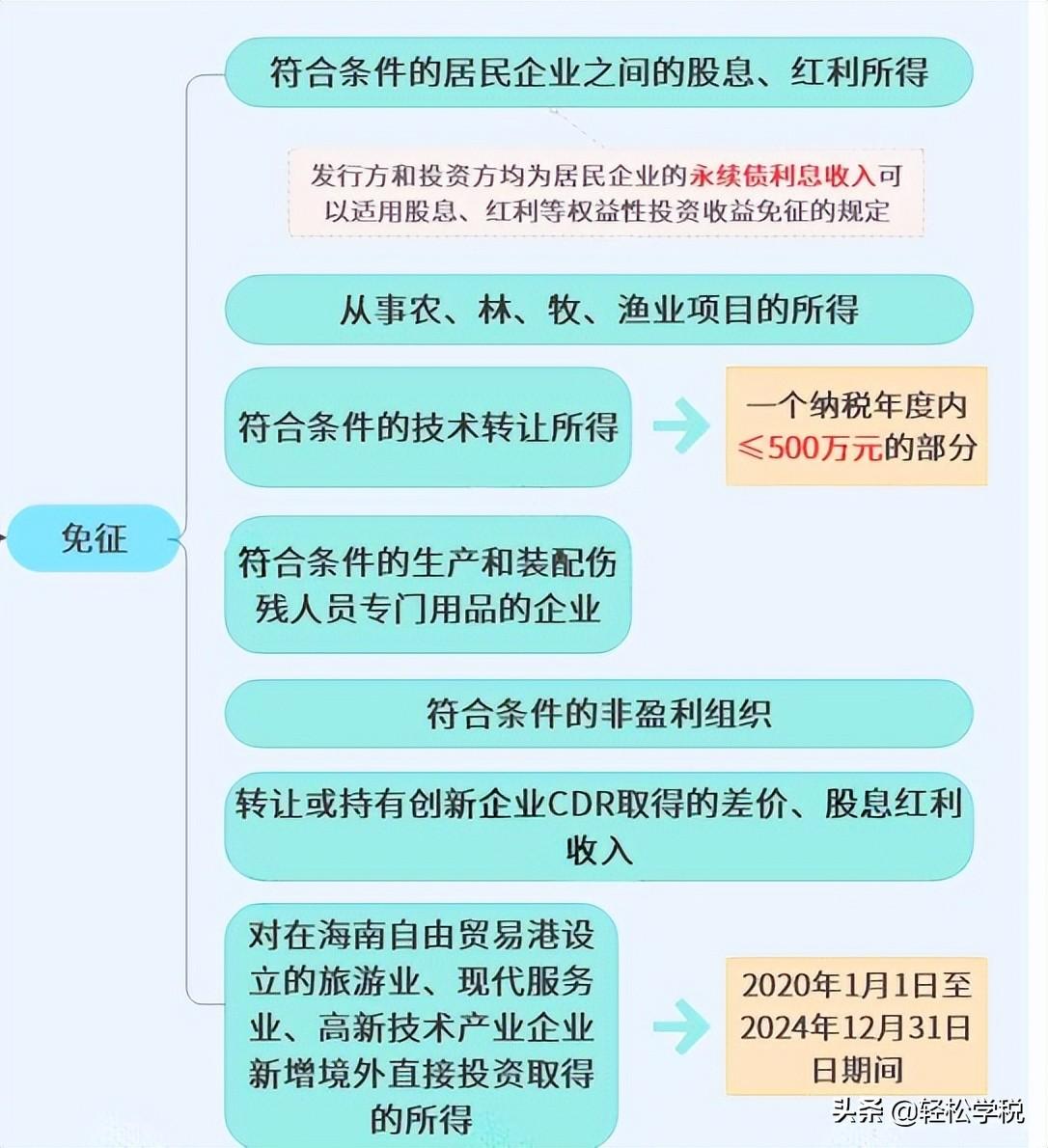

企业收入总额都包含哪些收入?:第五条 企业每一纳税年度的收入总额,减除不征税收入、免税收入、各项扣除以及允许弥补的以前年度亏损后的余额,为应纳税所得额.

第六条 企业以货币形式和非货币形式从各种来源取得的收入,为收入总额.包括:

(一)销售货物收入;

(二)提供劳务收入;

(三)转让财产收入;

(四)股息、红利等权益性投资收益;

(五)利息收入;

(六)租金收入;

(七)特许权使用费收入;

(八)接受捐赠收入;

(九)其他收入.

三、企业所得税扣除项目的范围

计算企业所得税时,合理的成本、费用、税金、损失、支出是可以据实扣除的。

:一、税前扣除项目的原则: 权责发生制原则、配比原则、相关性原则、确定性原则、合理性原则。

二、税前扣除项目的范围:1、成本: 生产经营成本,一般同会计(含人工成本)

2、费用:三项期间费用:A、销售费用

比如: 广告费及业务宣传费、手续费及 销售佣金等费用。

B、管理费用

为管理组织经营活动提供各项支援性服务而发生的费用等,比如:职工福利费、工会经费、职工教育经费、业务招待费。

C、财务费用

比如: 利息费用、借款费用等。

D、有扣除限额标准的项目(8 项):职工福利费、职工教育经费、工会经费、借款利息、业务招待费、广告费和业务宣传费、公益性捐赠、手续费及佣金。

3、税金及附加: A、作为“税金及附加”扣除:按规定缴纳的消费税、城建税及教育费附加和地方教育费附加、资源税、土地增值税、出口关税、房产税、城镇土地使用税、印花税、车船税、环境保护税、船舶吨税。

B、计入 购置资产成本:如契税、车辆购置税、烟叶税、耕地占用税、进口关税,不作税金扣除。

C、 价外税:增值税不包含在计税收入中,应纳税所得额计算时不得扣除。

4、损失:指企业在生产经营活动中发生的损失和其他损失:A、范围:固定资产和存货的盘亏、毁损、报废损失,转让财产损失,呆账损失,坏账损失,自然灾害等不可抗力因素造成的损失以及其他损失。

B、税前可以扣除的损失为 净损失。

即企业的损失减除责任人赔偿和保险赔款后的余额。

C、企业已经作为损失处理的资产,在以后纳税年度又全部收回或者部分收回时,应当计入当期收入。

5、其他支出:抛砖引玉!点赞、关注、转发、交流!

四、企业所得税汇算清缴之12项费用扣除比例

2022年度企业所得税汇算清缴工作即将开始啦,你清楚汇算清缴12项费用扣除比例吗?

1、合理的工资薪金支出:100%:2、职工福利费支出:14%:3、职工教育经费:8%:超过部分,准予在以后纳税年度结转扣除。

:4、工会经费:2%:上述第2-4项均以第1项作为基数。

5、业务招待费支出:60%、5‰:按照发生额的60%和当年营业收入的5‰,两者孰低原则作为扣除标准。

其中:营业收入合计=主营业务收入+其他业务收入+视同销售收入,不包括营业外收入和投资收益。

6、广告费和业务宣传费:15%、30%:① 一般规定:不超过当年营业收入15%的部分准予扣除,超过部分,准予在以后纳税年度结转扣除。

:② 化妆品制造或销售、医药制造、饮料制造(不含酒类制造)企业,不得超过当年营业收入30%,准予扣除,超过部分,准予在以后纳税年度结转扣除。

③ 烟草企业不得扣除。

7、研发费用加计扣除:75%、100%:① 制造业企业:

企业开展研发活动中实际发生的研发费用,未形成无形资产计入当期损益的,在按照规定据实扣除的基础上,自2021年1月1日起,再按实际发生额的100%在税前加计扣除;

形成无形资产的,自2021年1月1日起,按照无形资产成本的200%在税前摊销。

② 除制造业以外的企业:

企业开展研发活动中实际发生的研发费用,未形成无形资产计入当期损益的,在2023年12月31日前,在按规定据实扣除的基础上,再按实际发生额的75%在税前加计扣除;

形成无形资产的,在上述期间按照无形资产成本的175%在税前摊销。

③ 不得加计扣除的企业:

烟草制造业、住宿和餐饮业、批发和零售业、房地产业、租赁和商务服务业、娱乐业。

8、补充养老保险和补充医疗保险支出:5%:9、公益性捐赠支出:12%:不超过年度利润总额12%的部分,准予扣除,超过部分,准予结转以后三年内在计算应纳税所得额时扣除。

10、手续费和佣金支出:5%,18%:① 保险企业:手续费和佣金支出税前扣除限额的规定,保险企业发生与生产经营相关的手续费佣金支出不得超过当年全部保险费收入扣除退保金后余额的18%。

② 其他企业:按照与合法经营资格的中介或与所签订服务协议或合同确定收入金额的5%计算限额,超过限额部分不得税前扣除。

③ 从事代理服务、主营业务收入为佣金、手续费的企业(比如证券公司):为取得佣金(手续费)而发生的佣金(手续费)支出属于主营业务成本,准予据实税前扣除。

11、企业责任保险支出:100%:12、党组织工作经费支出:1%:企业所得税汇算清缴之12项费用扣除比例,你学会了吗?特别注意其中几项可以结转扣除到以后年度的项目

#企业所得税汇算清缴#汇算清缴扣除比例#财税